Đối tượng doanh nghiệp Bị ấn định thuế

Đối tượng doanh nghiệp bị ấn định thuế là những đối tượng nào và tại sao lại bị ấn định thuế

Trong bài viết này dayketoan.vn sẽ trình bày đối tượng doanh nghiệp bị ấn định thuế sẽ chia ra 2 trường hợp như sau:

1/ Đối tượng doanh nghiệp bị ấn định thuế thuộc trường hợp vi phạm pháp luật về thuế

+ Không đăng ký thuế, không khai thuế, không nộp bổ sung hồ sơ thuế theo yêu cầu của cơ quan thuế hoặc khai thuế không đầy đủ, trung thực, chính xác về căn cứ tính thuế.

+ Không phản ánh hoặc phản ánh không đầy đủ, trung thực, chính xác số liệu trên sổ kế toán để xác định nghĩa vụ thuế.

+ Không xuất trình sổ kế toán, hóa đơn, chứng từ và các tài liệu cần thiết liên quan đến việc xác định số tiền thuế phải nộp trong thời hạn.

+ Không chấp hành quyết định thanh tra thuế, kiểm tra thuế.

+ Mua, bán, trao đổi và hạch toán giá trị hàng hóa, dịch vụ không theo giá trị giao dịch thông thường trên thị trường.

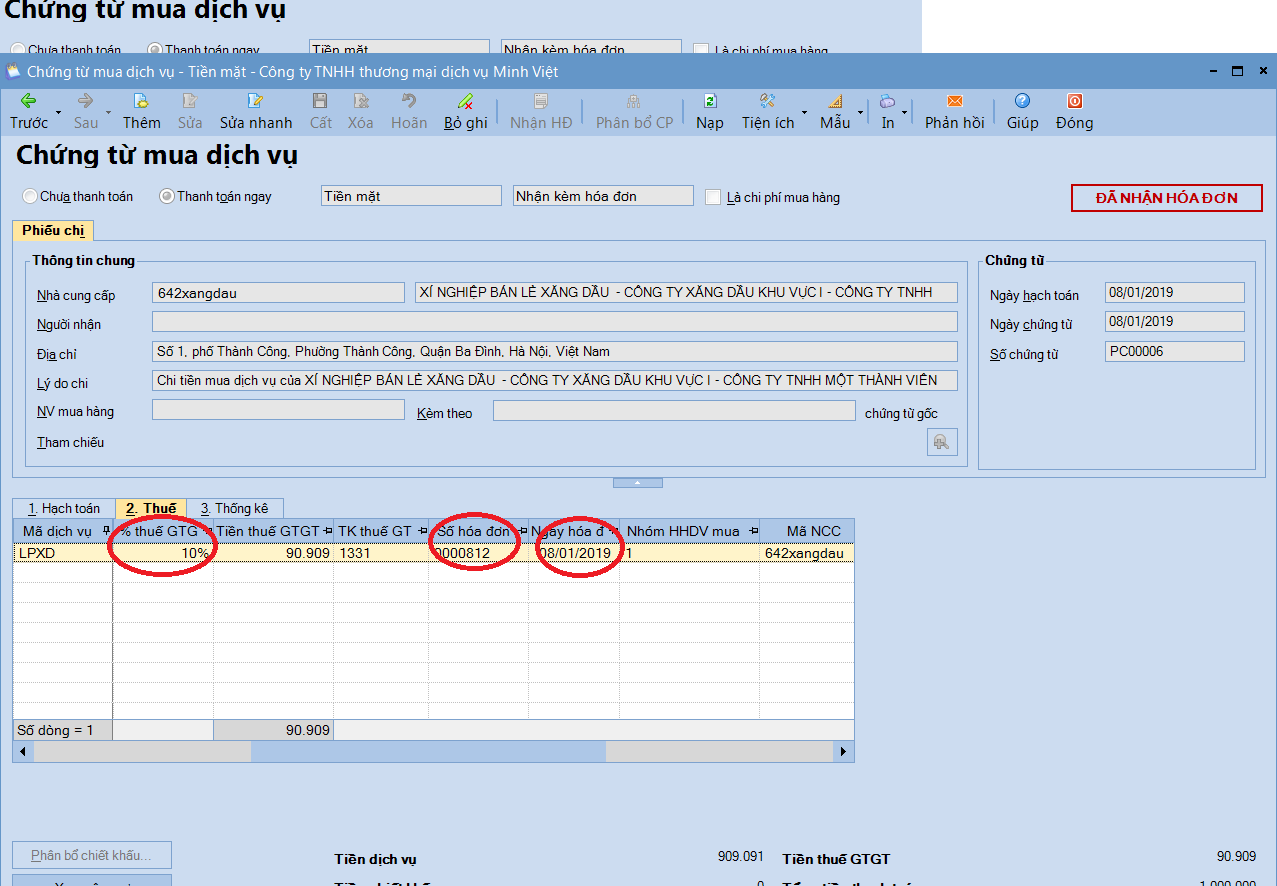

+ Mua, trao đổi hàng hóa sử dụng hóa đơn không hợp pháp, sử dụng không hợp pháp hóa đơn mà hàng hóa là có thật theo xác định của cơ quan có thẩm quyền và đã được kê khai doanh thu tính thuế.

+ Có dấu hiệu bỏ trốn hoặc phát tán tài sản để không thực hiện nghĩa vụ thuế.

+ Thực hiện các giao dịch không đúng với bản chất kinh tế, không đúng thực tế phát sinh nhằm mục đích giảm nghĩa vụ thuế của người nộp thuế.

+ Không tuân thủ quy định về nghĩa vụ kê khai, xác định giá giao dịch liên kết hoặc không cung cấp thông tin theo quy định về quản lý thuế đối với doanh nghiệp có phát sinh giao dịch liên kết.

2/ Đối tượng doanh nghiệp bị ấn định thuế đối với hàng hóa xuất nhập khẩu

+ Người khai thuế dựa vào các tài liệu không hợp pháp để khai thuế, tính thuế; không khai thuế hoặc kê khai không chính xác, đầy đủ nội dung liên quan đến xác định nghĩa vụ thuế.

+ Quá thời hạn quy định mà người khai thuế không cung cấp, từ chối hoặc trì hoãn, kéo dài việc cung cấp hồ sơ, sổ kế toán, tài liệu, chứng từ, dữ liệu, số liệu liên quan đến việc xác định chính xác số tiền thuế phải nộp.

+ Người khai thuế không chứng minh, giải trình hoặc quá thời hạn quy định mà không giải trình được các nội dung liên quan đến việc xác định nghĩa vụ thuế theo quy định của háp luật; không chấp hành quyết định kiểm tra, thanh tra của cơ quan hải quan.

+ Người khai thuế không phản ánh hoặc phản ánh không đầy đủ, trung thực, chính xác số liệu trên sổ kế toán để xác định nghĩa vụ thuế.

+ Cơ quan hải quan có đủ bằng chứng, căn cứ xác định về việc khai báo trị giá không đúng với trị giá giao dịch thực tế.

+ Giao dịch được thực hiện không đúng với bản chất kinh tế, không đúng thực tế phát sinh, ảnh hưởng đến số tiền thuế phải nộp.

+ Người khai thuế không tự tính được số tiền thuế phải nộp.

+ Trường hợp khác do cơ quan hải quan hoặc cơ quan khác phát hiện việc kê khai, tính thuế không đúng với quy định của pháp luật.

Xem thêm bài trước: Cách viết hóa đơn giá trị gia tăng

BÀI VIẾT LIÊN QUAN:

⇒ Lớp học kế toán thực hành - Đang có giảm giá 50% học phí

⇒ Học kế toán online - 1 kèm 1 theo yêu cầu để đăng ký học

Các tin cũ hơn

Bài Viết Mới Nhất